Panorama du secteur privé des EHPAD

Le secteur des EHPAD (Établissement d'Hébergement pour Personnes Âgées Dépendantes) connaît de multiples évolutions suite à la crise du Covid et la parution de plusieurs ouvrages dont celui qui a fait les gros titres : « Les Fossoyeurs » de Victor CASTANET aux éditions FAYARD.

Point marché des EHPAD privés en France, principaux acteurs, niveaux de CA, taux d’effort, loyers, ratios d’exploitation, perspectives et enjeux, évolution de l’offre…panorama du secteur et de ses évolutions, en bref !

Le marché des EHPAD en France

Porté par le vieillissement de la population, le secteur des EHPAD est en croissance. La France est l'un des pays les plus âgés du monde, avec un taux de dépendance des plus de 65 ans qui devrait passer de 20 % à 30 % d'ici 2050.

En 2023, la France compte environ 7 500 EHPAD pour une capacité de plus de 600 000 places. Selon une étude de la DREES pour le Ministère de la Santé et la Prévention, ce nombre sera insuffisant pour répondre à la demande future, qui devrait augmenter de 108 000 places d'ici 2030 et 211 000 places complémentaires d’ici 2050.

Cette croissance du marché des EHPAD se traduit par une forte hausse des investissements, tant publics que privés. En 2022, les investissements dans ce secteur ont atteint plus de 2,8 milliards d'euros.

D’un point de vue démographique à long-terme, le nombre de places en EHPAD en France devrait continuer de croître au cours des prochaines années afin de répondre aux besoins d’une population vieillissante.

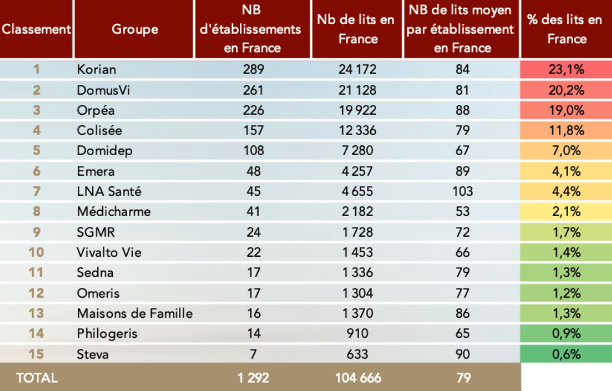

Les principaux acteurs nationaux

Les 15 plus gros acteurs représentent plus de 15 % du nombre total de lits d’EHPAD en France. Les groupes KORIAN, ORPEA ET DOMUSVI représentent à eux seuls plus de 10 % de l’ensemble des places d’EHPAD (public, privé et associatif confondus).

Les groupes CLARIANE (ex-KORIAN), ORPEA et DOMUS VI gèrent environ 2/3 des lits d’EHPAD du secteur privé lucratif en France.

Le nombre d’EHPAD en France n’a que très peu évolué entre 2021 et 2023.

Notons le rachat par DOMUS VI du groupe DOMEOS, totalisant 34 établissements pour 2 693 lits.

En 2021, le groupe SMGR LES OPALINES a été racheté par COLISÉE, cession comptabilisant 46 établissements pour 3 359 lits.

Nota : Les résidences des groupes d’EHPAD sont des maisons de retraite privées (à but lucratif). Elles se distinguent des maisons de retraite publiques et des structures associatives, qui appartiennent soit à l’État soit à une association (à but non-lucratif).

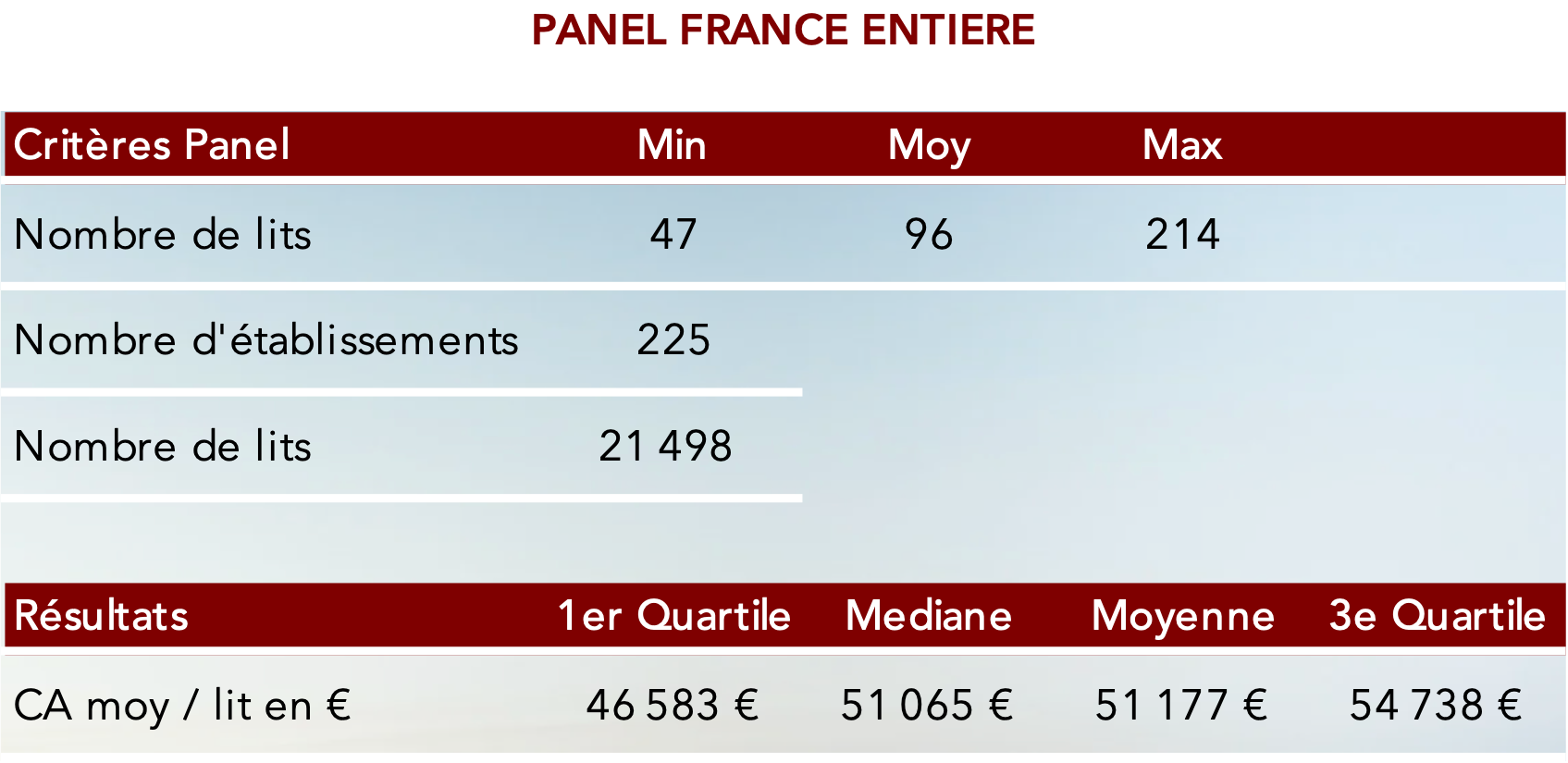

Les niveaux de chiffres d’affaires des EHPAD privés

Selon le panel d’établissements de santé (privés à but lucratif) composant l’étude XERFI 2022, nous avons analysé et agrégé les données comptables de ce panel

Il s’agit d’apprécier les niveaux annuels de CA moyen/lit réalisés par des EHPAD ou assimilés au sein du territoire national.

Le panel statistique est constitué de 225 EHPAD totalisant ainsi plus de 21 000 lits :

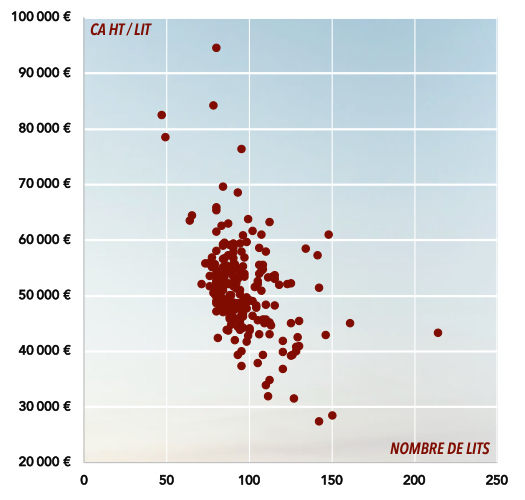

Il en ressort des niveaux de CA assez homogènes qui se polarisent en moyenne autour de 50 000 €/lit comme illustré ci-dessous.

Nota : Les niveaux de chiffres d’affaires présentés correspondent aux moyennes des CA réalisés sur la période 2015- 2022

S’agissant du taux d’occupation moyen, il est généralement d’environ 90% en France.

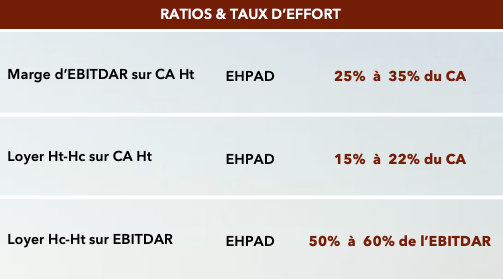

Notions de taux d’effort et niveaux de loyers des EHPAD privés

Depuis plusieurs années, les taux d’effort constatés sont généralement suivants :

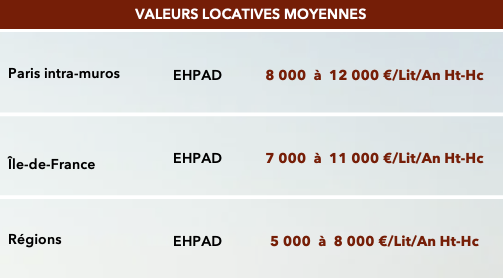

Les niveaux de loyers constatés à Paris intramuros, en Île-de-France et plus largement en Régions sont généralement compris dans les fourchettes ci-après :

Nous rappelons que les niveaux de loyers sont susceptibles de varier d’un établissement à l’autre, notamment selon les caractéristiques de l’outil immobilier (emplacement, capacité d’accueil, configuration, espaces extérieurs, bassin de clientèle…).

In fine et comme pour la quasi-totalité des actifs immobiliers, le premier facteur de valeur reste l’emplacement.

Évolution des ratios d’exploitation et perspectives

Les ratios d’exploitation des EHPAD tendant à évoluer à la baisse et de façon durable pour plusieurs raisons :

- Un contexte géopolitique européen délétère (instabilité et hausse des coûts de l’énergie),

- Un contexte socio-économique plus difficile avec une forte inflation (baisse du pouvoir d’achat et de la capacité financière),

- La crise sanitaire du Covid-19 (nécessité de plus de personnel),

- Un double défi : plus de transparence et retrouver la confiance auprès de la clientèle suite aux différentes publications, enquêtes et ouvrages sur le secteur des EHPAD et les nouvelles mesures de contrôle prises par le Ministère de la Santé (image à restaurer).

D’après nos échanges réguliers avec les principaux acteurs dans le cadre de nos missions d’expertise, il ressort les informations et perspectives suivantes :

- L’augmentation des tarifs à la chambre est désormais limitée et plafonnée malgré un outil immobilier neuf et efficient au regard d’une concurrence importante, notamment sur les marchés de Paris, IDF et de la Côte d’Azur,

- Un décrochage significatif des EBITDAR et de la rentabilité globale des établissements de santé malgré des niveaux de CA maintenus voire en augmentation dû à une augmentation des charges d’exploitation avec principalement l’énergie, les salaires et les loyers…

- Des business plan fortement impactés par les difficultés de financement bancaire en raison d’une augmentation significative de l’apport nécessaire (40 % minimum & Taux de loan-to-value en décompression).

- Des valeurs vénales de murs estimées sur la base de taux de rendement de 6% minimum considérant l’actuelle décompression des taux. Le marché de l’investissement demeure porteur avec le vieillissement de la population déjà évoqué plus haut,

- Une appétence récente dans la restructuration d’actif existant plutôt que la construction d’actifs neufs (réallocation des CAPEX dans l’ancien) en raison notamment de la rationalisation du parc, des difficultés de financement et des coûts de construction en hausse.

Le contexte économique et la récente hausse durable des coûts structurels d’exploitation appellent à s’interroger sur l’incidence des coûts de CAPEX induits par l’application du décret tertiaire d’une part, et l’appréciation de l’impact de la répartition des charges bailleur/preneur sur les valorisations à venir.

L'évolution de l'offre

Le marché des EHPAD et les prestations devraient être marqués par 4 principales évolutions dans les années à venir :

- La diversification des prestations, les établissements proposent désormais une gamme de services étoffée afin de répondre aux besoins de tous les seniors en fonction de leur niveau de dépendance, comme des services de télé-médecine ou des services de portage de repas.

- Une meilleure prise en compte de la qualité de vie des résidents à laquelle les établissements sont de plus attentifs en proposant des activités et des services plus adaptés et personnalisés,

- La transformation numérique avec l’équipement de technologies numériques pour améliorer la prise en charge des résidents, les liens avec les familles et le fonctionnement des établissements.

- La poursuite du développement d’alternatives à l’EHPAD en institution, celles-ci prendront vraisemblablement la forme de services à domicile (aide à domicile ou la télé-assistance) mais aussi la forme de logements adaptés en fonction du niveau de dépendance. Le développement de ces alternatives permettra aux seniors de rester à domicile plus longtemps et de bénéficier d'un accompagnement adapté à l’évolution de leurs besoins et des familles. In fine, ces nouveaux services permettront de diversifier et développer les chiffres d’affaires des EHPAD pour faire face aux nouvelles évolutions structurelles.

Le secteur des EHPAD connaît des évolutions de marché et des changements structurels mais conserve son attractivité compte tenu d’une population vieillissante qui nécessitera d’être prise en charge sur une durée plus longue au moyen de prestations mieux adaptées à l’évolution de ses besoins.

En matière de valorisation des valeurs vénales et locatives d’EHPAD, l’arrêt des opérations de croissance externe, la hausse des coûts structurels d’exploitation et la hausse du coût du financement agiront comme un révélateur certain des qualités et performances intrinsèques de chaque établissement.